-

中金 | 黄金:一个逾越范式的“老框架”

发布日期:2025-01-13 12:14 点击次数:176

热门栏目

自选股

数据中心

行情中心

资金流向

模拟交游

客户端

热门栏目

自选股

数据中心

行情中心

资金流向

模拟交游

客户端

炒股就看金麒麟分析师研报,巨擘,专科,实时,全面,助您挖掘后劲主题契机!

中金点睛

中金磋议

2024年前四个月、以及九月中旬以来,在好意思国经济需求较强、好意思债利率大幅上升的配景下,黄金报复重要点位、屡创新高。是以咱们合计市集同样基于“好意思国经济零落”和“利率趋势下行”来推黄金的主流逻辑可能并不牢靠。此外,“去好意思元化”的叙事亦然市集推黄金的另一个主流逻辑,但中短期难以证据或证伪、亦不好追踪。

咱们在2023年8月敷陈《从新宏不雅范式看利率与金价共振》中明确指出,在“新宏不雅范式”下,咱们执意看好金价和好意思债利率的永恒趋势高涨。在本敷陈中,咱们试图寻找自1971年好意思元和黄金脱钩以来,黄金订价不变的逻辑。

摘抄

卡尔马克念念说,“黄金自然不是货币,但货币自然是黄金”。兼具货币和贵金属属性,细目了黄金订价的底层逻辑。

手脚货币,黄金的供给相对有限,不受国度信用彭胀的影响,因此相对好意思元具有抗通胀和抗国度信用风险的特征。这使得金价在宏不雅层面有两个穿越范式的订价逻辑,即通胀和财政。前者意味着,好意思国通胀抬升,即好意思元对内贬值,黄金相对好意思元增值。财政逻辑反应在金价与好意思国联邦赤字率的同步性。捏续的财政彭胀透支好意思元信用,黄金的设立价值进步。

手脚一种贵金属,黄金供需决定金价。由于金矿供给量相对踏实,主要的影响来自需求侧。这其中,公共央行购金是1971年以来尤其是2022年以来现实金价的主导身分,并谨守财政逻辑,在好意思国赤字上升期加大购金力度。值得珍重的是,中国及新兴市集全体来看央行外储中黄金占比仍较低。此外,投资性需求(包括金条投资和ETF投资)受捏有黄金的契机成本——长端好意思债现实利率的影响,波动较大,格外是2003年推出的黄金ETF,是2006年至2021年期间金价波动的伏击推手。

往前看,咱们重申一直以来的核心不雅点:好意思国已重回两党共鸣的大财政期间,利率核心将较永恒防守高位,因此黄金ETF需求增量恐受限,但新兴市集央行购金的空间有望从低位进一步掀开。咱们合计通胀、财政、央行购金有望共同鼓励黄金结构性牛市络续。

额外义的是,可能出于对冲的沟通,以前一年金价与好意思国AI股策动性较着进步,在AI叙事未能在好意思国证据或证伪前咱们瞻望高策动性可能延续,但咱们合计永恒金价最大的风险可能是AI。如若好意思国能够通过AI顺利终了再工业化并权贵进步全要素坐褥率,这将缓解通胀和财政赤字压力,巩固好意思元信用,黄金牛市可能铲除,正如1990年代的信息本领海浪。而如若好意思国的AI转换被证伪,黄金或将迎来竟然的“黄金期间”。

目次

金价与现实利率:不足为法

宏不雅:通胀与财政,推升口头金价

微不雅:央行购金与投资需求,推升现实金价

亦敌亦友:与AI竞走

Text

正文

金价与现实利率:不足为法

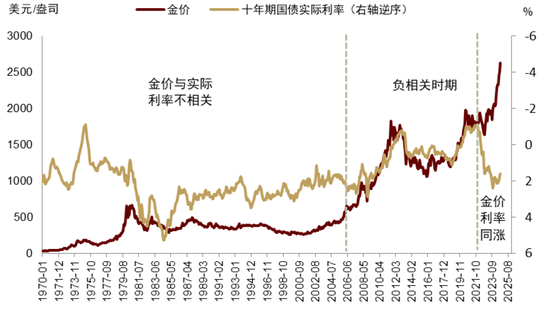

从2006年以来,10年期好意思债现实利率(Tips)与金价权贵负策动,基于此市集同样用Tips来订价黄金,逻辑是“10年期现实利率是捏有黄金的契机成本”。然则,咱们合计这个说法有待商榷。

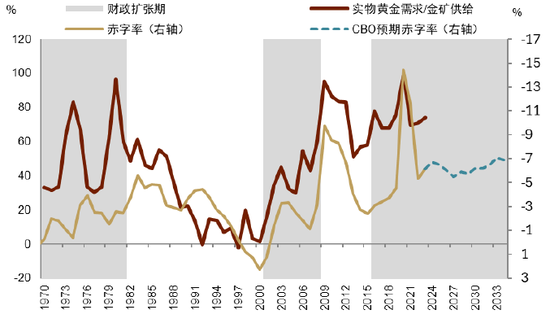

从实证来看,如图表1所示,自从1971年好意思元与黄金脱钩以来,随后的三十年间金价与现实利率莫得权贵策动性。此外,2022年加息以来,金价更是与现实利率一同大幅高涨,呈现出较着的正策动性。

图表1:自1971年以来,金价与利率仅在2006-2022年间存在较着负策动

注:2003年以前现实利率由10年期国债利率与核心PCE推算,2003年后为10年期Tips利率

府上来源:Bloomberg,FRED,中金公司磋议部

从微不雅逻辑来看,现实上,关于需求占相比高的黄金捏有者来说,他们捏有黄金的契机成本并非现实利率,或者说,他们是否捏有黄金并不太取决于现实利率,比如工业用金、央行购金等。后文看到,之是以2003年后金价爽朗运转与现实利率权贵负策动、金融属性得以强化,一个很伏击的原因是2003年推出了黄金ETF投资,其捏有黄金的契机成本是10年期好意思债现实利率。2022以来,跟随现实利率大幅高涨,黄金ETF需求大幅下落,利率不解锐的央行购金成为了金价最终订价者。那么,谁又决定央行购金?央行购金潜在的空间有多大?咱们将在第三章作念属目探讨。

在本敷陈中,咱们试图从宏不雅逻辑和微不雅机制两个角度,寻找自1971年以来黄金订价不变的逻辑。

宏不雅:通胀与财政,推升口头金价

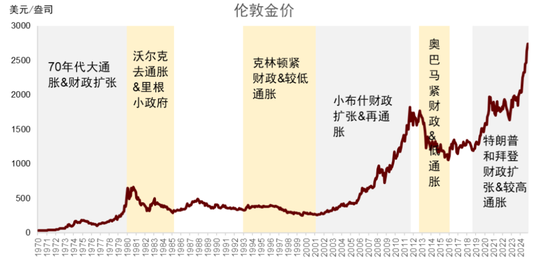

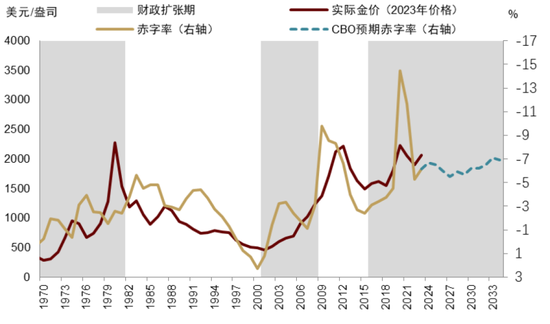

手脚货币,黄金和其他形貌的货币存在兑换联系,这影响了黄金订价的宏不雅逻辑。黄金是外洋市集大齐接受的支付技巧,且存量和增量均有限,受国度信用彭胀的影响相对较小。因此,对标可比的另一种公共支付技巧——好意思元,捏有黄金的特色是抗通胀(货币贬值)和抗国度信用风险(政府信用彭胀)。这也决定了黄金逾越范式的两个底层宏不雅逻辑,即通胀与财政。图表2涌现,自从1971年好意思元与黄金脱钩以来,黄金三轮牛熊均跟随通胀与赤字率的趋势起落。

图表2:金价三轮牛熊均跟随通胀与赤字率的权贵变化

府上来源:Bloomberg,FRED,中金公司磋议部

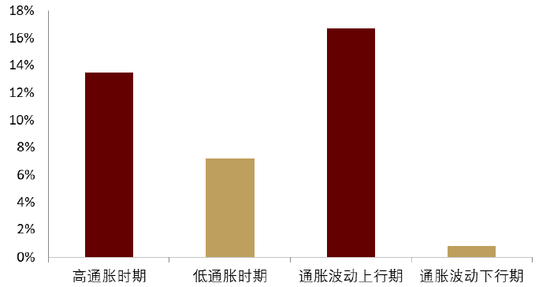

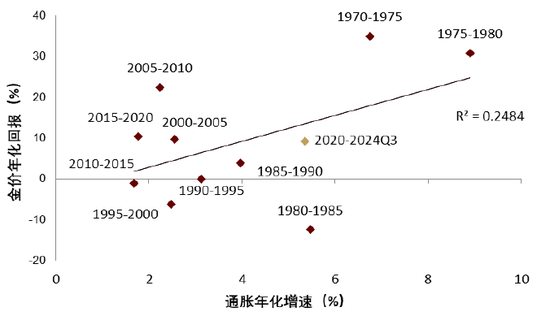

通胀是黄金的助推器。自布雷顿丛林体系解体以来,黄金与好意思国CPI通胀同比存在较着的同升同降联系。对比不同通胀环境可见,高通胀(CPI同比>4%)时间和通胀波动上行时间,金价进展更好(图表3)。好意思国历史上的通胀核心永恒较高时间应着金价的大幅抬升,举例1970年代、2000年至金融危境期间、以及疫情以来。而大幅去通胀或通胀核心永恒低位的时间如1980-2000年期间,以及金融危境后“大停滞”时间,金价同样承压(图表4)。通胀现实上是好意思元对内贬值,反应好意思元供过于求,具有一定货币属性的黄金相对好意思元增值。

图表3:高通胀和通胀波动上行利好黄金

注:高通胀指CPI同比增速大于4%的时间,通胀波动上行期指CPI环比增速的12个月诊治模范差趋势上行时段

府上来源:FRED,Bloomberg,中金公司磋议部

图表4:历史上高通胀时间同样金价进展更好

府上来源:FRED,Bloomberg,中金公司磋议部

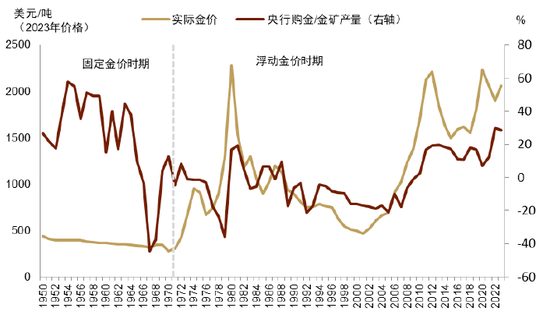

财政赤字率是金价的另一个宏不雅锚。好意思国财政捏续彭胀加厚利息偿付压力,透支好意思元信用。手脚竟然的无国度信用风险钞票,黄金的设立价值相应进步。自1971年好意思元与黄金脱钩以来,财政彭胀期基本对应了金价的大幅抬升期,而财政紧缩同样对应黄金长熊。这一策动性并非仅由通胀导致,事实上该规定对剔除通胀身分的现实金价愈加适用(图表5)。

图表5:财政赤字与现实金价同步

府上来源:Bloomberg,FRED,中金公司磋议部

微不雅:央行购金与投资需求,推升现实金价

通胀和财政逻辑是如何终了的呢?手脚投资场所,黄金和好意思元的永诀是,黄金仅是一种贵金属,而好意思元对应的是好意思元钞票。从微不雅操作上来说,黄金价钱受供需变化的影响,而需求者的逻辑同样是对好意思元钞票的对冲。

通胀和财政逻辑是如何作用在金价的呢?手脚投资场所,黄金仅是一种贵金属,而好意思元对应的是好意思元钞票。从微不雅操作上来说,黄金价钱受供需变化的影响,而需求的逻辑很猛过程上来自对好意思元钞票的对冲。

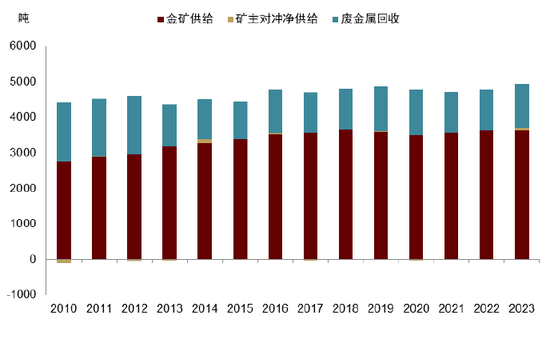

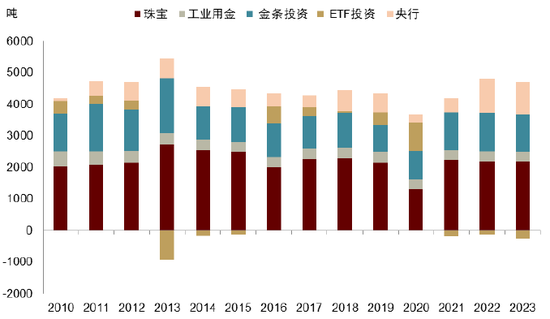

笔据外洋黄金协会的分类,黄金的供给侧包括:矿端蛊惑、矿主对冲供应[1],和废金属再诈骗,需求侧包括:珠宝需求[2]、工业用金、金条投资(包括官方锻造和私东说念主金条投资)、黄金ETF投资,和央行黄金储备。这其中,又可将工业用金、金条投资、黄金ETF与央行四项归类为什物黄金需求,以区别珠宝性的黄金需求。全体来看,黄金供给侧相对踏实,标普预期2024年金矿供给量约3220吨,至2027年升至3422吨,而需求侧波动相对更大。

图表6:黄金供给全体安逸

府上来源:World Gold Council,中金公司磋议部

图表7:黄金需求波动较大

府上来源:World Gold Council,中金公司磋议部

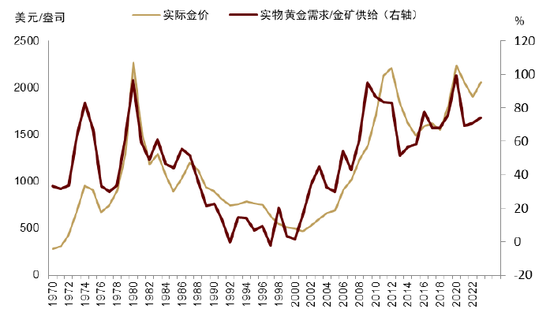

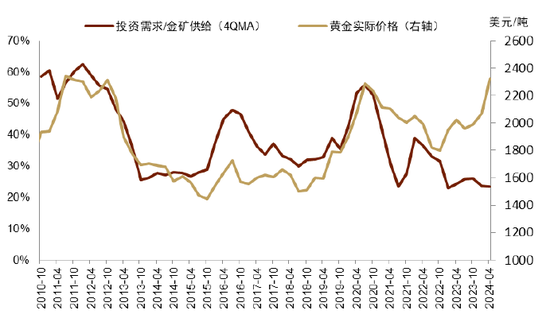

历史上来看,什物黄金需乞降金矿供给的比值与剔除通胀影响的现实金价呈现同步联系,即供不应求鼓励现实价钱上行(图表8)。与宏不雅逻辑一致的是,永恒来看,什物黄金需求/金矿供摄取财政赤字亦呈现较高的同步性,反应黄金需求很猛过程上谨守这一投资逻辑。具体来看,工业用金更偏坐褥性,边界踏实且偏小(图表7),咱们重心权衡两类需求对金价的鼓励作用,辩认是各央行购金和投资性黄金需求(黄金ETF+金条投资)。

图表8:什物黄金需求/金矿供给决定了现实金价

府上来源:FRED,World Gold Council,中金公司磋议部

图表9:赤字率与什物黄金需求/金矿供给同步

府上来源:FRED,Bloomberg,中金公司磋议部

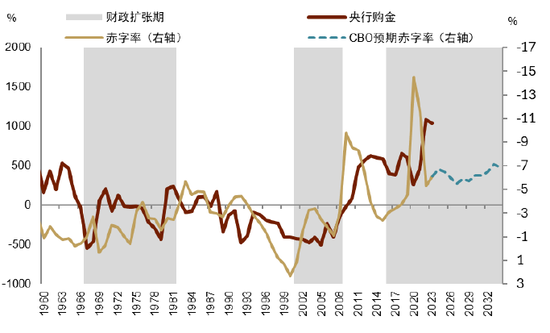

公共央行购金是现实金价结构性变化的主要身分。图表10所示,公共央行购金/金矿产量在1970年代、2000年-2010年以及2022年以来的较着抬升,对应了现实金价的系统性抬升,而购买量停滞或减少的1980-2000年以及2010-2016年期间,现实金价进展偏弱。公共央行购金对好意思元信用较为明锐,央行购金量的阶段性增多同样对应了好意思国联邦赤字率的彭胀期(图表11)。事实上,好意思国介入越战后捏续的财政赤字大幅抬升,加快了好意思元外洋信用爽朗松开,公共央行抛售好意思元买入黄金,也恰是1971年好意思元黄金解绑和统统1970年代黄金价钱大牛市的着手[3]

图表10:较低频维度,公共央行购金/金矿产量是金价的伏击决定身分

府上来源:FRED,World Gold Council,中金公司磋议部

图表11:公共央行购金与好意思国赤字率趋势同步

府上来源:FRED,Bloomberg,中金公司磋议部

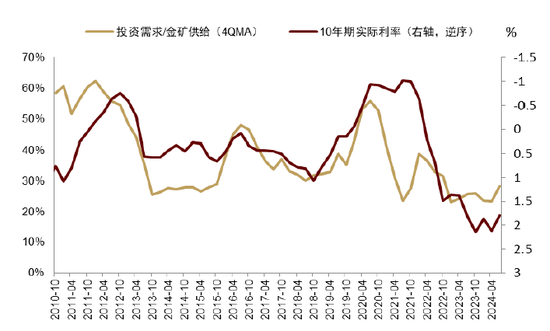

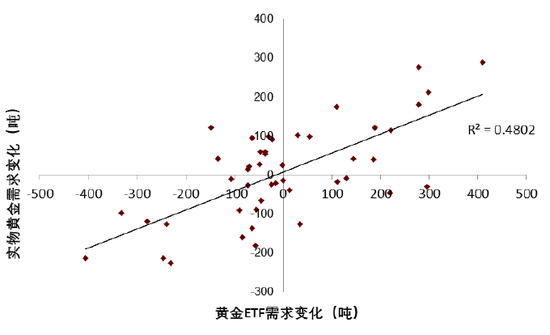

黄金的投资需求更多谨守对冲好意思元钞票答复的逻辑。黄金对标永恒期的抗通胀安全钞票,因此咱们看到,10年期好意思债现实利率与投资需求/金矿供给呈负策动(图表12)。从2010年到2021年,黄金投资需求主导了现实金价(图表13)。进一步细分,在投资需求中金条投资的逻辑相对复杂,既包含了金融逻辑驱动的私东说念主什物黄金投资,也包括了非金融逻辑的官方金币需乞降奖牌等需求,而对利率更明锐的是黄金ETF需求。黄金ETF创立于2003年,权贵受现实利率影响,即金融属性较强(图表14)。其捏仓量波动较大,2007年于今边界在1000-4000吨间轰动。在2010-2021年间,黄金ETF主导什物需求的季度波动(图表15),这亦然这段时间金价与现实利率负策动的主要原因。

自2022年以来,好意思债插足结构性熊市,现实利率大幅趋势上升,压制了黄金的投资需求尤其黄金ETF(图表13和图表14)。同期,公共央行加快购金撑捏起黄金总需求,进而捏续推升金价。因此,以前三年,公共央行购金正在取代黄金ETF,成为黄金最伏击的订价者。

图表12:投资需求与10年期好意思债现实利率负策动

府上来源:FRED,World Gold Council,中金公司磋议部

图表13:投资需求在2010至2021年间主导现实金价,随后背离

府上来源:Bloomberg,World Gold Council,中金公司磋议部

图表14:黄金ETF捏仓量与现实利率负策动

府上来源:FRED,World Gold Council,中金公司磋议部

图表15:黄金ETF需求在短期内对什物需求影响较大

数据范围:2010年至2021年,季度数据府上来源:World Gold Council,中金公司磋议部

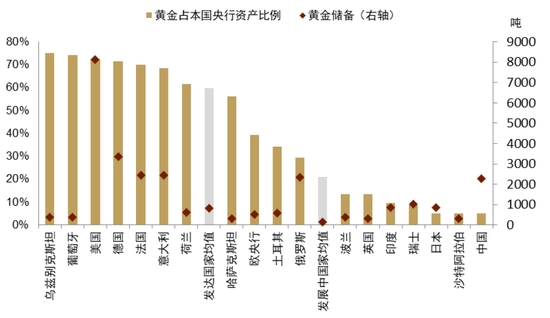

往前看,在新宏不雅范式下,好意思债利率核心防守高位,除非黄金ETF惩处东说念主策略框架与时俱进(即不仅盯着现实利率),黄金ETF增量需求恐有限。但与此同期,在两党共鸣性重回大财政理念的配景下,重迭地缘形状重塑,咱们瞻望央行购金空间将进一步掀开。定量来看,笔据World Gold Council数据涌现,最近两年的央行购金主要来自于中国、印度、土耳其、俄罗斯等发展中国度。其中,中国央行的黄金储备占央行钞票比例仅为5%掌握,远低于发展中经济体的加权平均比例20%,和非好意思发达经济体的加权平均比例53%(图表16)。因此,发展中经济体央行购金或者率将是将来金价最伏击订价者。

综上,咱们合计通胀、财政、央行购金有望共同鼓励金价络续趋势高涨。

图表16:黄金储备占不同经济体央行钞票比例

注:发达国度和发展中国度黄金储备量均值为列国浮浅平均,占央行钞票比例为总储备/总央行钞票

府上来源:World Gold Council,中金公司磋议部

亦敌亦友:与AI竞走

咱们珍重到,本年以来,金价与好意思国AI股的正向策动性较着上升,这背后可能处于对冲的沟通。在将来一两年AI叙事在好意思国难以证据或证伪的情况下,两者可能仍防守较高策动性。但是,往前看,黄金永恒最终的风险是AI。

转头1990年代不错匡助咱们寻找到蛛丝马迹。

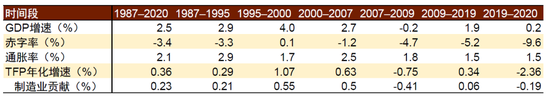

1990年代,好意思国迎来了信息本领的海浪,格外是在1995-2000年期间,好意思国GDP现实增速达到4%,年化全要素坐褥率TFP增速达到1.07%,而同期通胀率下滑至1.7%,财政赤字率捏续收窄并最终终了盈余。这段时间黄金年化答复-6.2%,仅优于1980-1985年沃尔克去通胀时间的黄金大熊市。基于本领改革的坐褥后果大幅进步提振了好意思国详尽国力,巩固了好意思元信用,公共央行捏续加快卖出黄金(图表11)增捏好意思元钞票,黄金堕入1971年以来第二波大熊市。

图表17:1995-2000年信息本领海浪带来了全要素坐褥率TFP和现实GDP高增速,以及低通胀与低赤字

府上来源:BEA,FRED,中金公司磋议部

从规定上看,好意思国全要素坐褥率高增速的时间,同样也对应制造业后果的进步。这体当今自奥巴马政府颁布《重振好意思国制造业框架》[4]以来,好意思国各届政府捏续对制造业回流和再工业化的宠爱与扶捏。往前看,如若好意思国能够通过AI本领顺利终了再工业化并权贵进步全要素坐褥率,这将缓解通胀和财政赤字压力,巩固好意思元信用,黄金牛市可能铲除。

但也要看到,好意思国再工业化的成本较高,需要财政和产业战略的捏续发力。制造业建筑、诞生均较退让,捏续投资的周期可能较长(参见《布局好意思国诞生投资重启:总量篇》)。如若AI、芯片、新动力等策动高端制造业投资并未切实带来后果进步,而只是是带来了过度且无效的成本开支以及成本市集估值抬升,则债务难以为继、通胀压力加重,黄金可能将迎来竟然灵通的“黄金期间”。

[1]指金矿主为保证金价价钱踏实作念的跨期对冲操作

[2]主要为亚洲国度如中国和印度购买首饰的需求

[3]Duncan, R. (2011). The dollar crisis: Causes, consequences, cures. John Wiley & Sons.

[4]https://obamawhitehouse.archives.gov/sites/whitehouse.gov/files/images/NEC_Manufacturing_Report_October_2016.pdf

Source

著作来源

本文摘自:2024年11月5日一经发布的《黄金:一个逾越范式的“老框架”》

分析员 张峻栋 SAC 执业文凭编号:S0080522110001 SFC CE Ref:BRY570

策动东说念主 范理 SAC 执业文凭编号:S0080123120031 SFC CE Ref:BUD164

分析员 张文朗 SAC 执业文凭编号:S0080520080009 SFC CE Ref:BFE988

新浪互助大平台期货开户 安全快捷有保险

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

包袱剪辑:石秀珍 SF183